2020 только начался. Но для многих фондовых инвесторов это может показаться вечностью. Всего через три дня после начала нового года рынки встретили ужасные новости.

Соединенные Штаты убили высокопоставленного иранского генерала, что вызвало опасения по поводу полномасштабной войны между двумя странами.

Это на мгновение привело к резкому падению мировых фондовых рынков. И как раз когда рынки были готовы к восстановлению, коронавирус из Ухани, о котором впервые было сообщено в декабре 2019 года, показал быстрые признаки распространения в Китае и за его пределами.

Это вызвало воспоминания о SAR в 2003 году, напугав рынки и вызвав новую волну продаж к концу месяца.

Я знаю, что звучал как мрачно и обреченно. Но что касается рынков, разве в этом нет ничего необычного? Нет.

Но если такое движение рынка беспокоит вас и заставляет потерять сон, вы не одиноки. Для тех, кто держит большую часть своих вложений в акции, это естественная реакция.

Почему?

Потому что мы видели, насколько и как быстро акции могут упасть во время прошлых кризисов. Восстановление может быть мучительно долгим. И не у всех есть возможность проводить время на своей стороне.

В результате многие отправились на тщетные поиски овладения неуловимым искусством определения рыночного времени, которое часто заканчивается еще хуже, чем бездействие.

Если вы не думаете, что вы умнее всех на рынке, мой совет:не пытайтесь быть гадалкой и предугадывать, что сделает рынок.

Так нет ли выхода из этого исправления?

Если мы хотим более высокой доходности, у нас нет выбора, кроме как придерживаться акций, выжидать и нести риски?

Нет.

Есть более эффективные и безопасные способы получения прибыли. И простые тоже. Одна из таких стратегий называется паритетом риска, о котором я говорил в предыдущем посте. Вместо того, чтобы рассчитывать рынок, он работает на двух здравых принципах.

На курсе количественного инвестирования мы учим, как можно создать портфель с несколькими активами с низким уровнем риска, включающий акции, облигации, товары и недвижимость, используя подход паритета рисков.

Стратегия адаптирована из того, что мы использовали для профессионального использования в фонде, но уменьшена для индивидуальных инвесторов ( у фонда более высокие требования к капиталу ).

Он обеспечивает приличную доходность со значительно меньшим риском, чем 100% биржевой ETF, такой как SPY. Это дает нам большие возможности для дальнейшего увеличения прибыли за счет кредитного плеча, то есть заемного капитала.

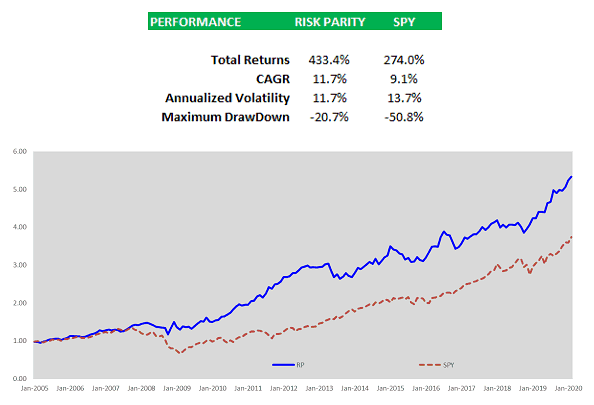

В таблице показаны результаты тестирования портфеля 1,7x с паритетом риска по сравнению со SPY за период 2005-2020 гг. (С учетом транзакционных издержек, проскальзывания и финансовых затрат). В течение этого периода Risk Parity может обеспечить среднегодовой темп роста почти 12% против 9% для SPY. И, несмотря на использование кредитного плеча, он по-прежнему работает с меньшим риском как с точки зрения волатильности, так и с точки зрения исторических потерь (максимальная просадка).

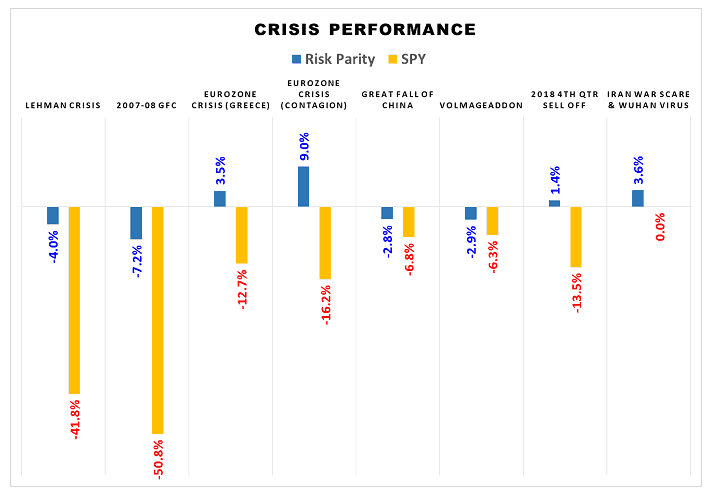

Также стоит отметить устойчивость такого портфеля во время крупных фондовых кризисов. Он теряет значительно меньше и даже дает положительные результаты в некоторые из этих трудных периодов (см. гистограмму ниже).

С момента первого курса в начале ноября 2019 года показатели портфеля с учетом паритета рисков стабильно соответствовали ожиданиям.

Мы также сейчас реализуем стратегию наряду с использованием реальных средств. В январе этого года было проведено новое испытание, и оно показало хорошие результаты.

В то время как мировые фондовые рынки росли вниз, портфель паритета рисков противостоял тенденции и вырос примерно на 3,6% за месяц (примечание:результаты могут отличаться в зависимости от финансирования отдельных лиц и транзакционных издержек).

Это хороший месяц, чтобы увидеть взаимодействие между различными активами. По мере нарастания рисков прямые удары пострадали акции. Между тем, активы-убежища росли, смягчая удар и многое другое.

Так работает паритет рисков.