Отказ от ответственности:ни автор, ни д-р Wealth не несут ответственности за понесенные вами убытки. Естественно, мы также не получим прибыль от ваших побед. Будьте бдительны, люди.

В последние годы были приватизированы многие фирмы точного машиностроения, зарегистрированные в Сингапуре, такие как Armstrong, Fischer Tech, Innovalues, Interplex и т. д. Spindex является почти одной из них, поскольку она стала предметом конкурентного предложения между холдинговой компанией, находящейся в частной собственности Председатель Spindex и фонд прямых инвестиций в 2017 году.

Это не было чем-то вроде войны с торгами, поскольку председатель вскоре вышел победителем, увеличив свою долю в компании с 24,4% до 72,4%.

Что делает эту компанию настолько интересной для участия в конкурсе? Давайте рассмотрим сильные стороны и риски этой компании ниже.

Spindex занимается прецизионным производством. Компания производит прецизионные детали, которые используются в принтерах, автомобилях, стиральных машинах и т. д. Компания имеет 4 завода, расположенных в Китае (Сучжоу и Шанхай), Вьетнаме и Малайзии. Пятый завод планируется построить в Наньтуне, Китай, в 2021 году. Раньше у него был завод в Сингапуре, но с тех пор он закрылся и перенес производство за границу.

По сравнению с Сингапуром стоимость земли, фабрик и рабочей силы в Китае, Вьетнаме и Малайзии дешевле. Например, совокупная стоимость, уплачиваемая Spindex за всю землю, находящуюся в собственности/аренде в этих странах, составляет всего 7,1 млн сингапурских долларов. Для сравнения, рыночная стоимость арендованной земли в Сингапуре составляла 4,1 млн сингапурских долларов, когда Spindex вернула ее JTC в 2017 году после закрытия завода.

Доход генерируется в долларах США, но часть расходов осуществляется в местных валютах (юань — юань, вьетнамский донг — VND, ринггит Малайзии — RM). Преимущества аналогичны рабочему, получающему зарплату в Сингапуре, но остающемуся в Малайзии. Это, пожалуй, самая сильная сторона компании.

Когда США начали торговую войну с Китаем в 2018 году, некоторые производители начали рассматривать возможность переноса своих заводов за пределы Китая, например, во Вьетнам. Однако задолго до начала торговой войны Spindex уже открыл завод в Ханое, Вьетнам, в 2004 году. Все заводы Spindex сертифицированы для производства автомобильных запчастей. Таким образом, Spindex имеет преимущество первопроходца, если цепочки поставок начнут перемещаться во Вьетнам.

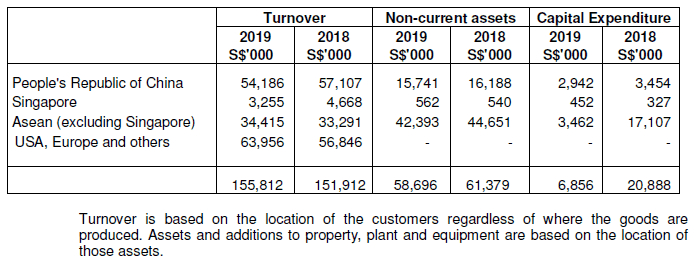

Сказав это, имея 2 завода в Китае, не потеряет ли Spindex бизнес в Китае, когда цепочки поставок изменятся? Давайте посмотрим на географическое распределение доходов в зависимости от местоположения клиентов Spindex на рис. 1 ниже.

Доходы клиентов в США подвергаются наибольшему риску торговой войны. За финансовый год, закончившийся в июне 2019 года, клиенты в США, Европе и других странах получили общий доход в размере 64,0 млн сингапурских долларов, или 41% от общего дохода. Мы не знаем, какая часть этих доходов в США поступает от заводов в Китае, однако беглый взгляд на распределение внеоборотных активов в различных странах на рис. 1 выше говорит нам, где расположена большая часть производственных мощностей. .

Из 58,7 млн сингапурских долларов внеоборотных активов (в основном заводы, основные средства) 43,0 млн сингапурских долларов (или 73% от общей суммы) расположены за пределами Китая. Это говорит о том, что большая часть доходов в США приходится на фабрики за пределами Китая.

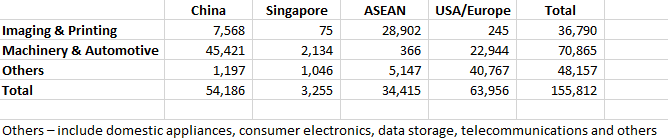

Далее, будет ли часть доходов из Китая на самом деле предназначена для экспорта в США? На рис. 2 ниже показана разбивка доходов по бизнес-сегментам и странам, в которых находятся клиенты.

Клиенты в Китае получили общий доход в размере 54,2 млн сингапурских долларов, или 35% от общего дохода. Из дохода в размере 54,2 млн сингапурских долларов 84% приходится на машиностроение и автомобилестроение (M&A). Учитывая, что количество автомобилей в Китае все еще растет, вполне вероятно, что клиенты Spindex, занимающиеся слияниями и поглощениями, производят и продают свои автомобили в Китае, а не экспортируют их в США. Следовательно, торговая война между США и Китаем вряд ли повлияет на бизнес Spindex в области слияний и поглощений в Китае.

Хотя бизнес обработки изображений и печати (I&P) в Китае может быть затронут, он составляет лишь 14% доходов, получаемых в Китае. В любом случае, учитывая, что у Spindex уже есть заводы во Вьетнаме и Малайзии, если клиенты Spindex в области I&P переедут в эти страны, Spindex сможет сохранить бизнес I&P.

Таким образом, Spindex должен быть относительно невосприимчив к торговой войне, то есть к повышению тарифов на товары, экспортируемые из Китая в США, и перемещению цепочек поставок из Китая в страны АСЕАН. Тем не менее, он все еще может ощущать некоторое влияние, связанное с охлаждением экономики Китая из-за торговой войны.

Будучи небольшой фирмой точного машиностроения, Spindex имеет много конкурентов. Тем не менее, одна из ключевых сильных сторон Spindex, которая позволила ей процветать на сегодняшний день, — это ориентация на клиента. Он получил несколько наград от своего ключевого клиента, компании Bosch, в том числе:

Награды являются свидетельством того, что Spindex может предоставлять своим клиентам высококачественную продукцию и хорошее обслуживание. Предполагая, что Spindex сможет продолжать делать это в будущем, Spindex может рассчитывать на продолжение сотрудничества с ними.

Хотя Spindex может рассчитывать на Bosch в продолжении бизнеса, это также означает, что на долю Bosch приходится значительная часть бизнеса Spindex. Потеря бизнеса Bosch сильно повлияет на прибыльность Spindex.

Для Spindex на ключевых клиентов с выручкой более 10% от общей выручки приходится 60% выручки в сегменте слияний и поглощений и 52% выручки в сегменте «Другие». В целом на ключевых клиентов приходится 43 % от общего дохода.

Spindex необходимо будет проявлять особую осторожность, чтобы не потерять своих ключевых клиентов. С положительной стороны, поскольку Spindex не может позволить себе потерять своих ключевых клиентов, он не пожалеет усилий, чтобы обеспечить своим ключевым клиентам высококачественную продукцию и хорошее обслуживание.

Одной из областей, за которой необходимо следить, являются слияния и поглощения с участием ее ключевых клиентов. Когда две компании сливаются, происходит рационализация цепочек поставок обеих компаний. Существующие поставщики могут либо получить больше прибыли от объединенной компании, либо потерять весь бизнес.

Работая в отрасли, в которой бизнес ведется в долларах США, и имея фабрики в разных странах, Spindex работает с иностранной валютой (доллары США, юани, донги, ринггиты). В 2019 финансовом году примерно 68% выручки номинировано в долларах США, а 14% расходов выражено в юанях, донгах и ринггитах. Таким образом, существует несоответствие между выручкой и затратами, что подвергает Spindex валютным рискам. Анализ чувствительности показывает, что снижение доллара США на 10% по отношению к сингапурскому доллару приведет к уменьшению прибыли до налогообложения на 4,23 млн сингапурских долларов (или 23,5%) в 2019 финансовом году. И наоборот, увеличение доллара США на 10 % по отношению к сингапурскому доллару увеличит прибыль до налогообложения на ту же сумму.

В более общем плане существует 3 типа воздействия валютных рисков, а именно:

При повышении курса доллара США по отношению к сингапурскому доллару и сингапурского доллара по отношению к юаням, донгам и малайзийским ринггитам, как это имеет место в 2019 финансовом году, последствия будут следующими:

Таким образом, когда курс доллара США обесценивается по отношению к сингапурским долларам, юаням, донгам и малайзийским ринггитам, это отрицательно для Spindex, даже несмотря на то, что он отразит прибыль от курсовой разницы в составе прочего совокупного дохода. Например, в 2018 финансовом году прибыль Spindex до налогообложения уменьшилась на 7,6 %, а прибыль от курсовых разниц составила 2,5 млн сингапурских долларов.

Spindex — это семейный бизнес. Нынешнему председателю, г-ну Тан Чу Пие, в настоящее время 73 года. Он передал управление компанией своему сыну Тан Хеок Тингу, которому 39 лет. Младший г-н Тан является управляющим директором с 2013 года. Однако при смене руководства всегда возникает неопределенность в отношении стратегических направлений компании, особенно когда старший г-н Тан уходит из компании. Младший мистер Тан может вывести компанию на новый уровень или внести слишком много изменений в ущерб компании.

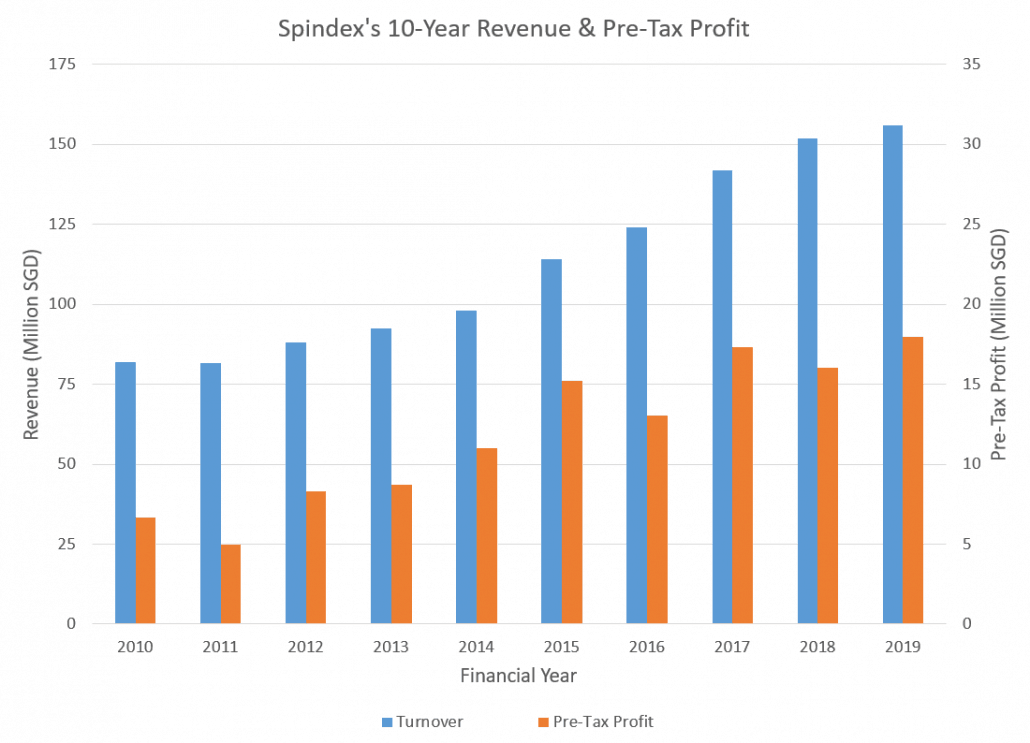

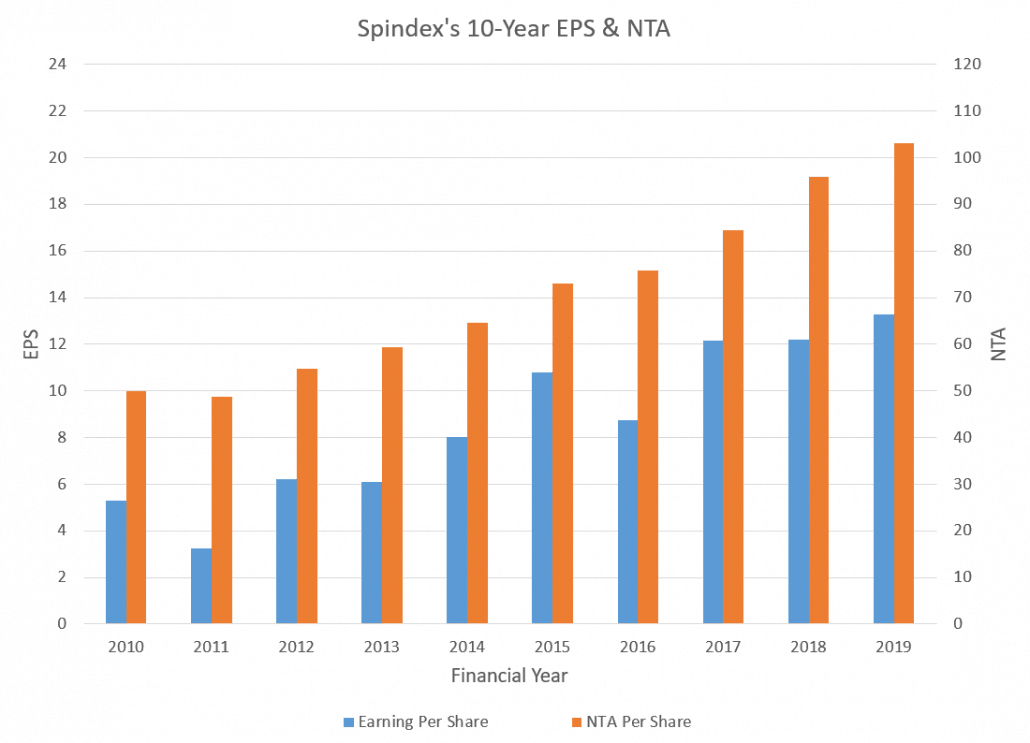

Я редко пишу о финансовых показателях компании (EPS, NTA, оценка и т. д.) в своих сообщениях в блоге, потому что все это ретроспективные показатели. Без понимания бизнеса никогда нельзя быть уверенным, что историческая производительность сохранится. Однако для Spindex я сделаю исключение, но пусть говорят сами графики. На двух диаграммах ниже показаны выручка, прибыль до налогообложения, прибыль на акцию и чистые материальные активы за последние 10 лет. Очевидно, что Spindex – это растущая компания, чей доход, прибыль до налогообложения, прибыль на акцию и NTA удвоились за последние 10 лет.

Spindex — небольшая, но растущая компания. Его основные сильные стороны включают наличие недорогой производственной базы и ориентацию на клиента при обслуживании многонациональных корпораций в регионе. Географическая диверсификация его заводов позволяет ему быть относительно невосприимчивым к продолжающейся торговой войне между США и Китаем.

С другой стороны, основные риски включают сильную зависимость от нескольких ключевых клиентов, валютные риски и смену руководства. Обратите внимание, что некоторые сильные стороны и риски идут рука об руку. Например, ориентированность на клиента позволяет Spindex выигрывать бизнес у ТНК, но это происходит за счет увеличения концентрации клиентов.

Нахождение в нескольких разных странах обеспечивает географическую диверсификацию и относительную защищенность от торговых войн, но увеличивает валютные риски. Как говорится:«Нет риска, нет прибыли!»

До сих пор Spindex удавалось хорошо управлять рисками. Я рад остаться в качестве акционера.

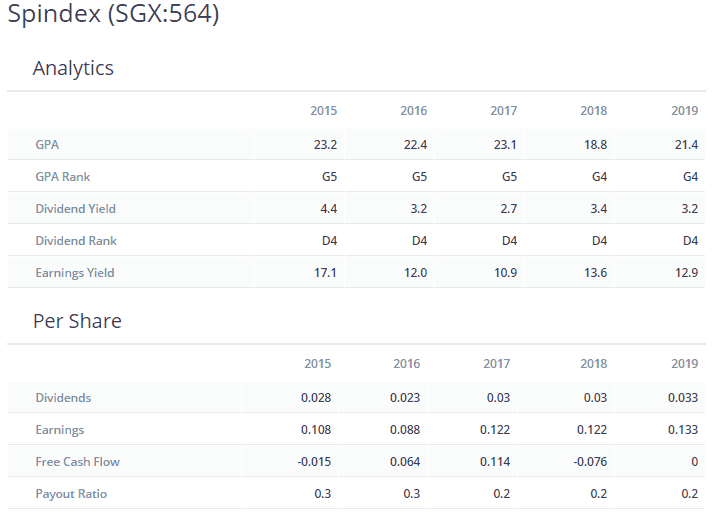

Примечания редактора: Используя стратегию G5D5, мы инвестируем только в самые лучшие акции. Наш анализ здесь будет немного отличаться в том смысле, что мы думаем, что пропустили лодку на Spindex. Его цена выросла, и это правильно, учитывая его долгую и стабильную репутацию. Более того, мне нравится, когда инсайдеры достаточно заботятся о своем бизнесе, чтобы попытаться сохранить контроль, скупив и контролируя 75% акций. Я бы посчитал, что вероятность того, что акционерная стоимость будет уничтожена, намного ниже. Внимательно следите за этим и используйте предоставленные возможности!

Если вы хотите узнать, как мы инвестируем в Dr Wealth, зарегистрируйтесь здесь, чтобы узнать больше.