В моем последнем посте я говорил о первом психологическом компоненте долгосрочного успеха.

Второй психологический компонент хорошей инвестиционной стратегии состоит в том, что на каждые четыре хороших инвестиционных периода должен быть только один плохой инвестиционный период.

Идея вдохновлена книгой Сила зла »Джона Тирни и Роя Баумейстера . .

Центральный тезис книги состоит в том, что что-либо отрицательное в опыте, вообще говоря, настолько плохо влияет на общий опыт, что значительное количество положительных моментов не сможет уравновесить его.

Это очень часто встречается в современных браках.

Психологи, наблюдающие за супружескими парами, обнаружили, что в браках, которые, как правило, продолжаются, есть 4 приятных взаимодействия и 1 плохое. Следовательно, браки, в которых меньше двух приятных взаимодействий на одно плохое, как правило, приводят к разводу.

Мы можем использовать это эмпирическое правило «4 хороших к 1 плохому», чтобы разработать инвестиционную стратегию для новичков. Новичок в инвестициях должен иметь возможность поддерживать инвестиционный портфель достаточно долго, чтобы получать прибыль от сложных процентов. Если это чрезмерно утомляет его / ее, инвестор перейдет к чему-то другому в жизни, например, приложит больше усилий к своей повседневной работе и полностью откажется от инвестирования. Это не помогает сделать человеческую природу настолько отталкивающей от негатива, сколько ее привлекают положительные результаты.

Помните, что мы хотим, чтобы первоначальная стратегия обеспечивала превосходные результаты в среднесрочной перспективе, в то время как учащийся может развить навыки более высокого уровня, чтобы стать опытным розничным инвестором. Поэтому для новичков превосходная инвестиционная эффективность важна, но не единственная цель разработки стратегии.

Местный фондовый рынок - это рубеж Дикого Запада для розничных инвесторов. Чтобы создать инвестиционный набор акций, мы обычно удаляем все REIT, китайские прилавки и небольшие акции с рыночной капитализацией менее 50 миллионов долларов. В результате набор акций сокращается с 700 до 300+.

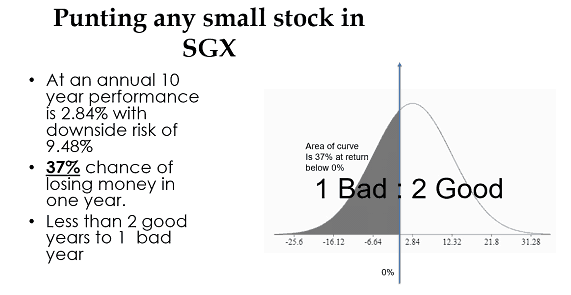

По результатам бэктестинга за последние 10 лет, закончившихся 31 декабря 2019 года, мы получили доходность 2,84% и полувариантность 9,48%.

Если расположить вероятностные распределения в функции, это означает, что вероятность потери денег в течение одного года составляет 37%, то есть почти 1 плохой год на каждые 2 хороших года. Несмотря на то, что эта стратегия в конечном итоге может оказаться успешной, но может иметь такую непостоянство, она почти сродни неудачному браку.

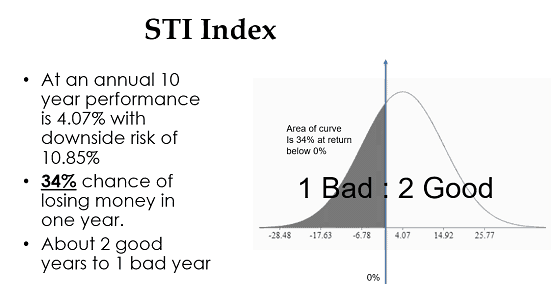

Покупка сингапурских голубых фишек - это следующая безопасная гавань для розничных инвесторов. Если вы покупаете самые знаковые компании Сингапура, вы рискуете и по существу склоняете свой портфель в сторону большей рыночной капитализации.

Покупка STI ETF принесет вам 4,07% с полуверсией примерно 10,85%.

Шансы получить отрицательный год сокращаются до 34%. По-прежнему не очень хорошо - от 1 плохого года до 2 хороших лет

Эффект от этой модели отчетливо ощущается розничными держателями ETF на протяжении многих лет. Нередко можно услышать, как покупатели ETF жалуются на то, как трудно в наши дни зарабатывать деньги с помощью STI ETF, даже несмотря на то, что коэффициент PE на сингапурском рынке довольно низок по сравнению с другими рынками.

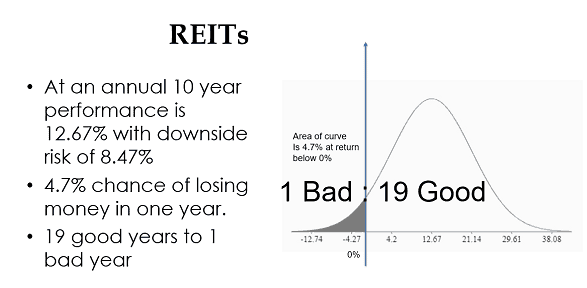

Что произойдет, если инвестор достаточно богат, чтобы покупать все REIT на рынке за последние 10 лет? Производительность резко улучшается. Вы можете заработать 12,67% при более низком риске убытков в 8,47%.

REIT имеют основные компоненты хорошей инвестиции для новичков. Это дает 19 хороших лет по сравнению с 1 плохим годом, вероятно, благодаря регулярному потоку дивидендов для держателя REIT.

Ответ - нет.

Поскольку на SGX торгуется более 40 REIT, для начального портфеля необходимо выбрать подмножество REIT, которое может превзойти даже портфель REIT с равным весом.

Есть еще одна проблема - REITS слишком долго вкладывали большие средства, и теперь есть опасения, сохранится ли это превосходство. Если скептики REIT правы, доходность в будущем может нормализоваться до доходности капитала.

Наконец, REIT более чувствительны к росту процентных ставок, чем другие акции. Доходность и полувариантность могут измениться в эпоху роста процентных ставок.

Портфель новичков может содержать REIT в качестве своего ядра, но внедрение безопасных голубых фишек и бизнес-трастов для дальнейшего снижения волатильности и уравновешивания некоторого процентного риска имеет жизненно важное значение для создания устойчивого портфеля для начинающего инвестора.

Хорошая новость заключается в том, что с 19 хорошими годами до 1 плохого года есть достаточно возможностей пожертвовать психологическим комфортом ради долгосрочной выгоды и хеджирования от растущих темпов инфляции.

Хотите узнать, как мы создаем дивидендный портфель, который поможет вам выйти на пенсию? Присоединяйтесь ко мне здесь.