Примечания редактора :Это третья часть по дизайну портфолио для учащихся мастер-класса по досрочному выходу на пенсию. Запуская курс, мы столкнулись с множеством непосредственных проблем, многие из которых похожи, если не точно такие же, с которыми сталкиваются хедж-фонды, хотя и на менее сложном уровне и с гораздо меньшей автономией.

Проблемы заключались в следующем:

Вот некоторые из проблем, с которыми мы столкнулись, и серия портфолио предназначена для того, чтобы ответить на многие из этих вопросов.

Мы надеемся, что вы получите полезную информацию изнутри и сможете применить ее. Если нет, вы всегда можете принять участие в одном из наших разговоров и узнать больше, задавая прямые вопросы.

Эта статья посвящена части III. Части I и II можно найти здесь;

Третий психологический компонент хорошей инвестиционной стратегии заключается в том, что на медвежьем рынке инвестор должен терять меньше денег, чем базовый рыночный индекс. .

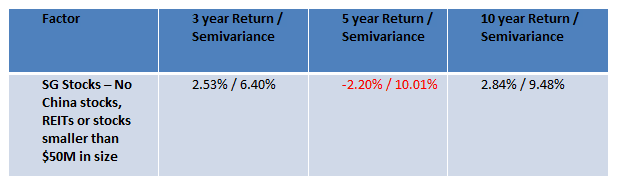

Рассмотрим пугающую перспективу инвестирования в акции SGX (после исключения REIT, китайских акций, а затем акций размером менее 50 миллионов долларов) в разные периоды за последние 10 лет.

За последние 5 лет акции не только принесли бы вам в среднем -2,2%, портфель был бы слишком волатильным на вкус обычного инвестора. Столкнувшись с таким пятилетним периодом, большинство инвесторов-новичков скоро потеряют терпение и перейдут к какой-то другой сфере своей жизни.

Традиционный подход к личным финансам заключается в том, чтобы просто ввести облигации в портфель. Но такой подход может значительно снизить доходность — цена, которую многие инвесторы могут не захотеть платить.

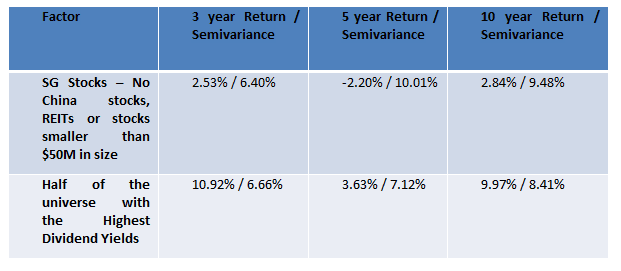

В книге Тимоти Макинтоша «Эффект снежного кома» большая проблема для американских инвесторов связана с постоянными медвежьими рынками — периодом времени, когда акции просто топчутся на месте. Центральный тезис этой книги заключается в том, что во время длительных медвежьих периодов дивидендные акции продолжают приносить инвесторам стабильный поток дохода, который может смягчить падение от падающих акций.

Естественно, я взял эту идею и протестировал ее на исторических данных, отобрав в короткий список половину акций, дающих более высокую дивидендную доходность, и снова провел тестирование на истории.

В то время как дивидендные акции не так хорошо продавались в течение последних 5 лет, включив счетчики дивидендов в короткий список, вы можете смягчить обычные потери, понесенные розничными инвесторами, поскольку период соответствовал эпохе истерики, когда ФРС повышала ставки. Еще одним преимуществом этой стратегии является то, что это можно сделать с меньшим риском.

Таким образом, теоретически, один из способов смягчить падение — склонить портфель в сторону более высокой доходности. Но как на практике работает настоящее портфолио?

В то время как программа ERM не всегда включает счетчики высоких дивидендов в шорт-лист как фактор основной стратегии, смешанный портфель, содержащий инвестиционные решения всех 11 пакетов, в некоторой степени приводит к портфелю, который обеспечивает достойные дивиденды.

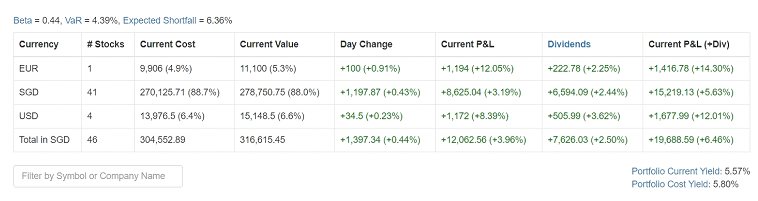

Краткий обзор результатов на 11 февраля 2020 г. выглядит следующим образом:

Также интересно отметить, что это бета-версия 0,44. Хотя не все портфели намеренно выбирают акции на основе рыночной бета, конечным результатом является то, что этот портфель не вращается так сильно, как остальные рынки. Он также имеет приличную дивидендную доходность в размере 5,57%. Учитывая, что это смесь акций, бизнеса и REIT, доходность находится на высокой стороне.

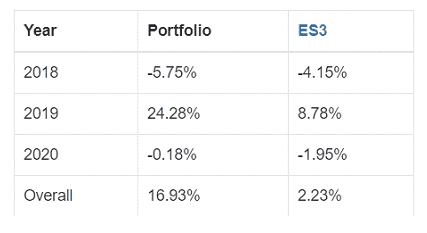

Давайте посмотрим на результаты с начала года.

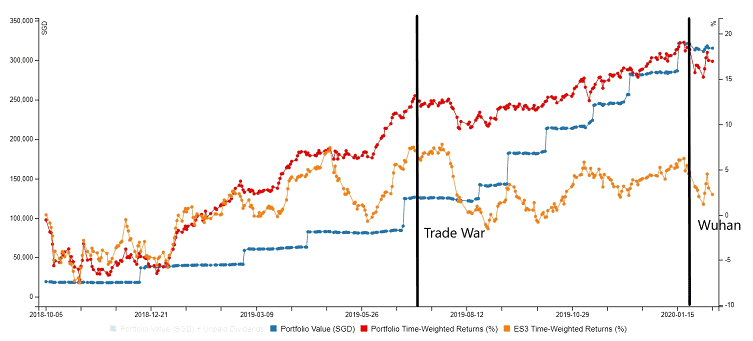

В настоящее время мы все еще переживаем вспышку вируса в Ухане, и доходность портфеля, взвешенная по времени, в 2020 году пока отрицательная. Тем не менее, он работает лучше, чем STI ETF.

Наблюдая за фактической доходностью портфеля с момента создания (красная линия) по сравнению с STI ETF (оранжевая линия), потери были менее резкими, чем падение STI ETF, с общим эффектом дивидендов, подталкивающих общий портфель вверх.

В заключение, последней особенностью дизайна портфеля для начинающих инвесторов является защита портфеля от медвежьих событий.

Для достижения этой цели мы избегаем простого выхода, предлагаемого традиционными подходами к финансовому планированию, который заключается в добавлении облигаций в портфель. Вместо того, чтобы вводить облигации, мы можем изменить портфель в сторону дивидендной доходности.

Конечным результатом является портфель, который участвует в значительном росте рыночных движений, но имеет скромную подушку безопасности для защиты начинающих инвесторов от падения.

Вы можете зарегистрироваться на место для предварительного просмотра нашего класса здесь. Или зарегистрируйтесь для получения билетов прямо здесь.