Примечание редактора:

Впервые я наткнулся на блог BetterSpider, рыскал по сети - как мое обычное хобби - в поисках хороших писателей, которых я могу читать / учиться и предлагать нашим читателям. Его письмо было точным. Прозрачный. Честный. Практичный. Я собирался работать со всем, что я хотел от писателя. Большим сюрпризом было то, что он на самом деле оказался товарищем по отряду из армии - какой кикер .

Я надеюсь, что вы почерпнули большую ценность из его сочинений. И я надеюсь, что ваш путь к финансовой независимости станет менее загроможденным, если вы будете более внимательно следить за нами. Это наша группа Telegram, если вы хотите быть в курсе. Это наша группа в facebook, если у вас есть какие-либо вопросы относительно инвестиций. Мы часто публикуем статьи, связанные с инвестициями, на обоих.

С уважением,

Ирвинг

По мере того, как глобальные финансовые рынки становятся все более нестабильными, а процентные ставки начинают снижаться из-за замедления роста экономики, у инвесторов в погоне за доходностью остается все меньше альтернатив.

Застряв между камнем и наковальней, один из способов преодолеть эту неопределенность и опасения рецессии - это инвестирование в дивиденды . - что помогает инвесторам оставаться в здравом уме от волатильности курса акций благодаря стабильным доходным активам.

Дивидендное инвестирование - это общий термин, означающий инвестирование в компании, которые выплачивают дивиденды, и эти денежные выплаты - тип прибыли для акционеров - составляют часть вашего пассивного дохода.

Эти выплаты могут производиться ежеквартально, раз в полгода или раз в год, в зависимости от дивидендной политики компании, тем самым формируя надежную основу пассивного денежного потока, если вы можете накопить достаточное количество акций.

Существует несколько популярных способов создания портфеля в рамках дивидендного инвестирования, и не все они одинаковы. Компании, показавшие устойчивый рост дивидендов, получают хорошую поддержку в сложных рыночных условиях.

В этом посте я хотел бы подробнее рассказать о трех стратегиях получения дивидендов для розничных инвесторов:

Давайте рассмотрим каждый из них более подробно.

Высокодоходные дивидендные акции - это акции, по которым выплачивается дивидендная доходность выше средней. Чтобы получить дивидендную доходность акции, необходимо разделить дивиденд на акцию на цену акции.

Эти высокодоходные дивидендные акции - привлекательный способ для инвесторов, которые ищут пассивный доход - например, пенсионеров, которые хотят финансировать свой пенсионный образ жизни, или инвесторов, стремящихся зачислить денежный поток на свои банковские счета, пока они расслабляются и расслабляются.

Есть несколько причин, по которым эти компании выплачивают высокие дивиденды:у них может быть сильная и стабильная бизнес-модель, обеспечивающая стабильную прибыльность, потенциально недооцененные акции, или это может быть потому, что цена акций значительно упала в результате ослабления продаж и более низкого будущего. перспективы роста.

Не все высокодоходные дивидендные акции хороши.

Например, если мы посмотрим на StarHub (CC3), по сегодняшней цене их скользящая дивидендная доходность за двенадцать месяцев (TTM) составляет 9,47%, а в прошлом году - 12%, что намного выше, чем дивидендная доходность TTM STI в 3,8%.

Можно ли покупать Starhub по сегодняшней цене и по дивидендной доходности?

Мы не знаем, но очевидно, что инвесторы не оптимистичны в отношении перспектив компании, и будущие дивиденды, вероятно, будут сокращены, поскольку дивидендная политика не является устойчивой.

Помимо дивидендной доходности, существует несколько других показателей, используемых для оценки акций, приносящих высокие дивиденды. Коэффициент выплаты дивидендов показывает, какая часть прибыли выплачивается в виде дивидендов (и, соответственно, какая часть реинвестируется в бизнес).

Компании с высокими коэффициентами выплаты дивидендов, как правило, являются зрелыми и не реинвестируют большую часть дивидендов обратно в бизнес, что ограничивает перспективы роста и будущие доходы.

Темпы роста дивидендов также является еще одним хорошим показателем для отслеживания, он измеряет годовой процент роста дивидендов компании - полезен при ценообразовании на акции, как и в модели дисконтирования дивидендов.

Поскольку рост дивидендов может быть как положительным, так и отрицательным из года в год, годовая процентная ставка дает инвесторам лучшее представление о показателях роста дивидендов.

Конечно, все эти факторы необходимо рассматривать в сочетании, наряду с другими фундаментальными факторами, такими как возможности для бизнеса, прибыль. рост, устойчивые конкурентные преимущества и макроэкономические риски.

Одним из способов инвестирования в пул высокодоходных компаний, выплачивающих дивиденды, является ETF, такой как Vanguard High Dividend Yield ETF (VYM), который отслеживает более 400 самых доходных акций на рынке - может быть, а может и не быть лучшим вариантом.

Хорошо то, что инвестирование через ETF дает вам широкую долю владения во многих компаниях с высокими дивидендами, взвешенными по рыночной капитализации в случае VYM. Вы получаете значительный доступ к крупнейшим мировым компаниям, таким как J&J, J.P. Morgan и Cisco Systems, с коэффициентом расходов всего 0,08% в год.

Однако такое сильное воздействие на гигантские американские компании с преимуществом дивидендной доходности всего в ~ 100 базисных пунктов по сравнению с S&P 500 может быть не лучшим вариантом для молодых инвесторов, которые могут (и, возможно, должны) брать на себя больший риск в своем инвестиционном подходе на будущее. быстрорастущие компании, которые приносят более высокую совокупную прибыль, особенно при низких процентных ставках, поддерживающих рост.

Акции с повышением дивидендов используют другой подход. В этом случае стратегия включает в себя поиск акций, которые демонстрируют тенденцию к увеличению дивидендных выплат. Эта стратегия также известна как инвестирование в рост дивидендов . .

Инвестиции в рост дивидендов не обещают высокой дивидендной доходности, но вместо этого выявляют компании хорошего качества, которые имеют историю последовательного увеличения или поддержания дивидендов - признак силы и управленческого мастерства.

Одна из причин, по которой популярно инвестирование в рост дивидендов, заключается в том, что никто не хочет инвестировать в компании, которые выплачивают огромные дивиденды в течение одного года, а затем выплачивают половину их в следующем, четверть в следующем году и вообще ничего, если они обанкротятся. * кашель, отек, кашель *

Инвестирование в рост дивидендов гарантирует, что вы определите надежные компании, которые;

Все эти факторы обеспечивают ежегодный рост ваших дивидендов, даже если вы просто сидите сложа руки и ничего не делаете с ними.

REIT - это привлекательный способ приобрести портфель стабильных приносящих доход имущественных активов, которые обеспечивают регулярное распределение доходов от аренды.

Это профессионально управляемые трасты, которые инвестируют в недвижимость и управляют арендаторами и операциями с недвижимостью в портфеле.

О привлекательности REIT свидетельствует их более высокая, чем средняя дивидендная доходность - обычно в диапазоне от 4% до 10% . - по сравнению с индексом широкого рынка, благодаря грамотному использованию кредитного плеча для заимствования и финансирования покупки недвижимости.

Помимо дохода в виде дивидендов, REIT могут также расти в цене и иметь повышение цен, что приносит пользу долгосрочным инвесторам, которые могут преодолеть неопределенность на рынках.

Ознакомьтесь:Как инвестировать в REITs Singapore 2019

Теперь, когда вы поняли основы различных форм инвестирования в дивиденды, как вы их реализуете, создав портфель?

Я предпочитаю - если вы начинающий инвестор или у вас нет времени на исследование инвестиций - просто купить ETF с выбранной вами стратегией.

Например, для азиатского портфеля ETF с высокой дивидендной доходностью у Vanguard также есть азиатский, экс-японский ETF с высокой дивидендной доходностью (9085), который выплачивает дивидендную доходность TTM в размере 3,62%, инвестирует в 392 компании, в значительной степени ориентированные на финансовые показатели (40%). ) и технологии (16,5%) при годовом расходе 0,35%.

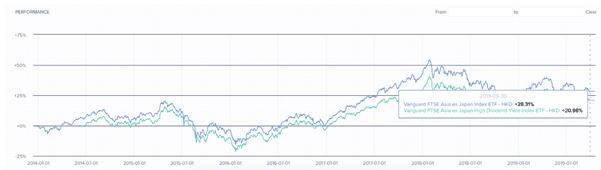

Сравнение индекса высокой дивидендной доходности Vanguard Asia за исключением Японии (зеленый) с индексом Vanguard Asia за исключением Японии (синим цветом) показывает, что они оба имеют довольно схожую тенденцию, но ETF с высокой дивидендной доходностью имеет более низкую годовую волатильность (13,31%) по сравнению с к стандартному показателю (14,61%)

Для ленивых инвесторов REIT, Nikko Asset Management-STC Asia REIT ETF инвестирует в портфель азиатских, за исключением Японии REIT, с распределениями, выплачиваемыми ежеквартально, с коэффициентом общих расходов 0,60%. Азиатские REIT за исключением Японии приносят одни из самых высоких дивидендов в мире, и ожидается, что экономика Азии (и, соответственно, стоимость собственности) продолжит расти вместе с растущим средним классом.

Хотя дивидендное инвестирование имеет свои преимущества в виде стабильных активов, генерирующих денежные средства, или стабильного и прибыльного бизнеса («голубых фишек»), дивидендная доходность составляет лишь половину уравнения общей доходности.

Прирост капитала, или процентное изменение текущей цены по сравнению с ценой год назад, составляет обратную сторону уравнения доходности.

Инвесторов, стремящихся к приросту капитала, обычно называют инвесторами роста, и они гонятся за ростом прибыли и более высокими будущими дивидендами, а не за сегодняшним доходом.

Универсального инвестиционного подхода не существует, и правильная стратегия должна быть адаптирована к вашему аппетиту к риску, потребностям в денежных потоках и горизонту инвестирования.

Для меня наблюдение за регулярными денежными потоками от компаний, выплачивающих дивиденды, поступающими на мой банковский счет во время кризиса и рыночной турбулентности, помогает мне оставаться в курсе и применять долгосрочный подход к инвестированию в фондовые рынки.

Наш мастер-класс по раннему выходу на пенсию учит Крис Нг, чей пассивный доход от дивидендов на фондовом рынке превысил его расходы на жизнь в 32 года. Он заработал свой первый миллион на акциях к 37 годам. Все это было благодаря инвестиционным стратегиям, основанным на дивидендах. В 2018 году он получил пассивный доход в размере 9500 долларов в месяц и, похоже, будет расти к концу 2019 года. Если вы хотите узнать, как он все это сделал, вы можете зарегистрироваться для получения места здесь.