Причина, по которой инвестировать так сложно, заключается в том, что рынки безжалостно хаотичны, и у нас действительно нет возможности предсказать срок годности хорошей инвестиционной стратегии.

Путь инвестора состоит в том, чтобы съесть много скромного пирога и отказаться от некоторых заветных идей, которые вы подхватили на более ранних этапах своего пути.

Мы не одиноки в этом.

15 декабря 2018 года я подошел к терминалу Bloomberg с определенной целью — развенчать популярную идею о том, что REIT с лучшими спонсорами не могут обеспечить наилучшую доходность для инвесторов, потому что REIT с лучшими спонсорами уже имеют сильную репутацию и могут быть перекуплены. .

Интеллектуальная задача, которую мне пришлось преодолеть, заключалась в том, чтобы выяснить, какие факторы подходят для оценки качества менеджера. Это была хорошая идея — использование рыночной капитализации также позволило мне проверить «эффект малых фирм», предложенный учеными, которые утверждали, что малые фирмы превосходят крупные фирмы, потому что они более рискованны, поэтому должны предоставлять большую премию за риск розничным инвесторам. Поэтому я решил использовать рыночную капитализацию после наблюдения за экраном.

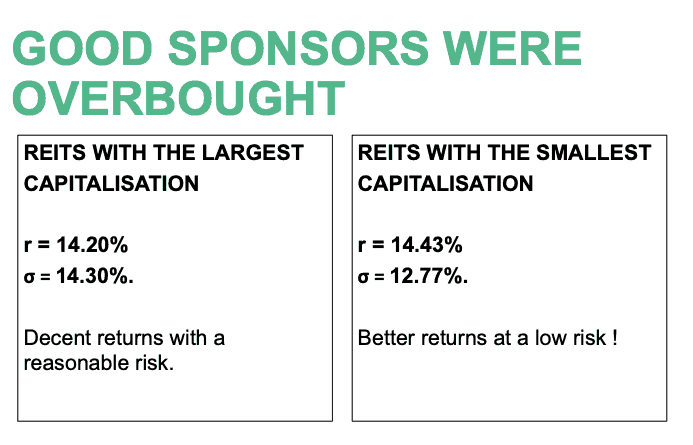

Десять крупнейших REIT в прошлом году выглядели как студенты, отобранные для участия в программе для одаренных:

Десять из самых маленьких REIT, напротив, выглядели как студенты, найденные в классе содержания под стражей:

Проведя ретроспективное тестирование в прошлом году, я обнаружил, что действительно десять REIT с наименьшей рыночной капитализацией не только давали лучшую доходность, но и приносили доход с меньшим риском. В результате получился следующий слайд, которым я обычно делюсь со своими учениками в каждой партии.

Год спустя, когда я проводил занятие в сентябре 2019 года, я заметил интересный момент — выбор REIT с наименьшей рыночной капитализацией начинает терять свою магию до такой степени, что мне приходится пересматривать выводы, сделанные в прошлом году.

Короче говоря, пришло время съесть мои слова и рассмотреть возможность разворота.

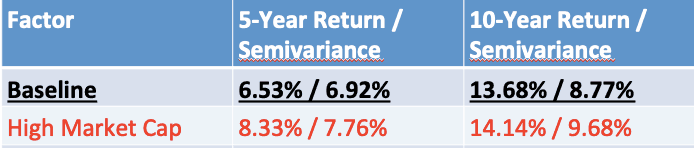

Итак, на этот раз я начал тестировать стратегию REIT, которая выбирала REIT специально из-за того, насколько она велика.

Результаты показывают полную противоположность моему предыдущему выводу:

5-летняя и 10-летняя доходность портфеля REIT имели более высокую доходность по сравнению с базовой стратегией, которая покупала все REIT в равных весах, хотя и с более высоким риском снижения.

Есть несколько возможных способов объяснить это явление:

Игнорирование этого бегства в качество чревато практическими последствиями.

Когда курс проводился в прошлом месяце, моим студентам предложили Mapletree Commercial Trust. количественной моделью и решили отклонить ее, поскольку они утверждали, что у счетчика мало преимуществ. Урожайность была сжата до менее 4%. Поскольку лично я предпочитаю высокодоходные акции, я с радостью согласился с классом.

Как выяснилось, Mapletree Commercial Trust снизился с 2,14 до 2,24 доллара США. потому что он был выбран вместо HPH Trust в индексе Straits Times.

Мои студенты добились бы гораздо большего, если бы прислушались к количественной модели и не отказались от этой акции.

Ваш инвестиционный путь будет полон подобных ошибок при просмотре вашего портфеля задним числом, но вы можете быть уверены, что упущенная выгодная инвестиция не будет фатальной для ваших инвестиционных результатов. Нет-нет, студенты мастер-класса по досрочному выходу на пенсию приняли больше правильных решений, чем плохих.

Хотя еще слишком рано делать выводы о том, насколько хорошо мои студенты справились с прошлого месяца в долгосрочной перспективе, созданный ими портфель в настоящее время имеет внутреннюю норму доходности 27,08%, что не так уж и плохо, если вы спросите меня.

Ключ?

Кушать скромный пирог часто и с удовольствием.

Вот где лежат деньги.

Пс; Я часто говорю о досрочном выходе на пенсию и о выборе, который стоит перед нами сегодня. В своих выступлениях я также предлагаю несколько бесплатных стратегий для получения пассивного дохода и более раннего достижения пенсионных целей с помощью фондового рынка. Вы можете узнать больше здесь.

Я хочу научиться инвестировать в фондовый рынок

Хотите более разумную обратную связь от сотрудников? Получить немного игры

Давайте изучим некоторые особенности SIP, которые могут принести пользу инвесторам

Станьте лучшим инвестором. Часть II:зачем инвестировать в небольшие компании?

Стать лучшим инвестором, часть III:7 правил минимизации потерь и максимизации прибыли