FIFO, LIFO или HIFO - какой метод учета вы будете использовать в своей криптовалютной налоговой декларации?

Хотя ответ может варьироваться в зависимости от вашей конкретной ситуации, в этом руководстве будут описаны преимущества каждого метода с помощью нескольких простых наглядных примеров. К тому времени, как вы дочитаете до конца, вы лучше поймете, как каждый из этих методов учета работает с вашими налогами на криптовалюту.

Чтобы понять важность методов учета, полезно знать как облагается налогом криптовалюта .

IRS считает криптовалюту формой собственности. Когда вы продаете криптовалюту, вы облагаетесь налогом на прирост капитала, который рассчитывается по следующей формуле.

Если стоимость ваших токенов на момент продажи ниже, чем ваша цена покупки, вы получите убыток капитала, который можно использовать для компенсации прироста капитала за год. Для получения дополнительной информации ознакомьтесь с нашей статьей о сборе налоговых убытков . .

Посмотрите инфографику ниже и посмотрите, сможете ли вы найти ответ на дилемму Джеймса.

Это вопрос с подвохом. В зависимости от метода учета, который выберет Джеймс, он будет продавать либо купленные им токены за 20 000 долларов, либо купленные им за 50 000 долларов.

Если он выберет последний вариант, он потенциально может сэкономить тысячи долларов на своей налоговой декларации.

Хотя ваша ситуация может отличаться от ситуации с Джеймсом, возможно, выбранный вами метод учета может значительно сократить сколько вы платите налогов.

FIFO (first-in-first-out), LIFO (last-in-first-out) и HIFO (high-in-first-out) - это просто разные методы, используемые для расчета прибылей и убытков криптовалюты.

Чтобы лучше понять, как они работают, давайте рассчитаем прирост капитала по следующей транзакции, используя каждый из этих различных методов учета.

При использовании принципа «первым пришел - первым ушел» первая монета, которую вы покупаете (в хронологическом порядке), является первой монетой, которая учитывается при продаже.

Если мы применим FIFO к приведенному выше примеру, покупная цена 1 ETH, который вы продали в августе, составит 2250 долларов США. Это основа стоимости первого токена, который вы купили.

Мы можем использовать эту информацию для расчета вашего прироста капитала.

При использовании функции «последним пришел - первым ушел» последние полученные вами монеты станут первыми монетами, которые вы продадите.

Чтобы проиллюстрировать это дальше, давайте воспользуемся точно таким же примером, приведенным выше.

Используя LIFO, наша базовая стоимость (или первоначальная цена покупки) ETH, который мы продали в августе, составила бы 2500 долларов. Это основа стоимости последнего купленного вами токена.

Затем посчитаем:

В приведенном выше примере использование LIFO вместо FIFO сэкономит вам 250 долларов США на приросте капитала.

Метод бухгалтерского учета, который лучше всего подходит для вас, может варьироваться в зависимости от рыночных условий. В период роста цен на криптовалюту использование LIFO, скорее всего, приведет к значительно меньшей общей налогооблагаемой прибыли. В период падения цен FIFO, скорее всего, даст лучшие результаты.

В случае HIFO вы сначала продаете монеты с наивысшей ценой (первоначальная цена покупки).

В нашем примере выше HIFO фактически приведет к тому же общему усилению, что и LIFO. Однако в сценарии с сотнями или даже тысячами сделок продажа сначала самых дорогостоящих монет может привести к значительной экономии налогов.

HIFO можно использовать как метод «минимизации налогов», поскольку он приведет к наименьшему приросту капитала и наибольшим потерям капитала. Имейте в виду, что чистые убытки капитала могут быть использованы для компенсации прочей прибыли в размере до 3000 долларов (оставшаяся сумма будет перенесена на будущие налоговые годы).

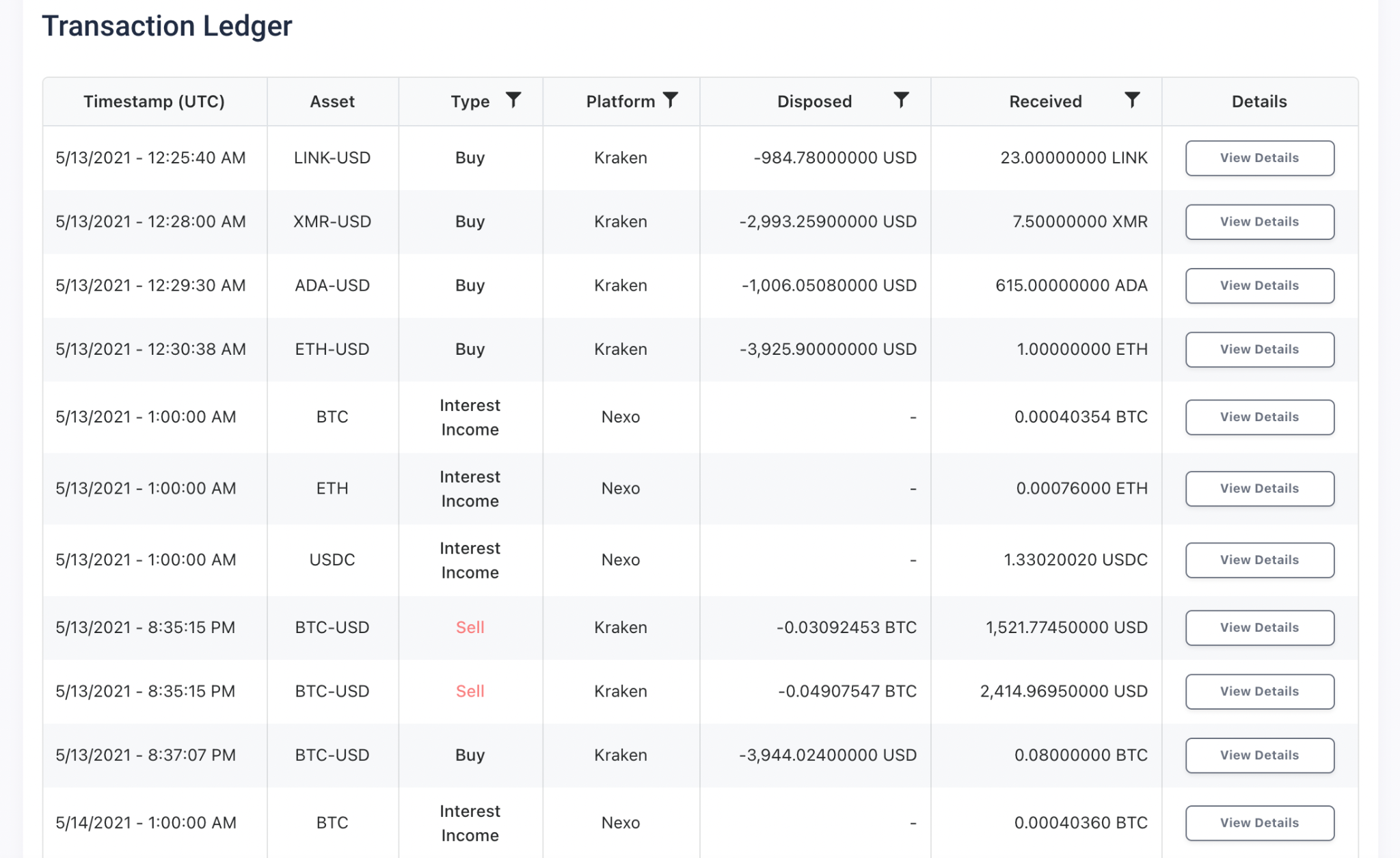

Согласно руководству IRS , вы можете использовать определенный метод идентификации, например LIFO или HIFO, если у вас есть записи, содержащие следующую информацию:

Использование HIFO или LIFO вместо FIFO может помочь вам сэкономить на налоговых счетах. LIFO также может защитить вас от необходимости платить более высокую ставку краткосрочного прироста капитала, продлив период владения вашей криптовалютой.

Тем не менее, FIFO используется большинством инвесторов, поскольку он считается наиболее консервативным методом учета. HIFO и LIFO следует использовать только в том случае, если вы вели подробный учет своих криптовалютных транзакций.

Если вы хотите отслеживать свои сделки с криптовалютой через несколько кошельков и бирж, начните с CryptoTrader.Tax. Более 100000 инвесторов используют платформу для записи полной истории торговли криптовалютой и отчетности по налогам.

Переход с одного метода учета на другой на годовой основе разрешен IRS. Однако переключение между методами может привести к ошибкам вычислений, что может быть красным флажком для IRS для дальнейшего расследования. Проконсультируйтесь со своим налоговым специалистом, хотите ли вы этого сделать.

Уделим время ответам на несколько часто задаваемых вопросов о HIFO, FIFO и LIFO.

Могу ли я использовать HIFO для криптовалюты?

Да. Руководство IRS заявляет, что криптоинвесторы могут использовать HIFO при условии, что они ведут подробный учет и могут идентифицировать конкретные единицы криптовалюты.

Могу ли я менять методы расчета из года в год?

да. Рекомендации IRS позволяют инвесторам изменять методы расчета из года в год. Однако вы должны быть уверены, что правильно учитываете каждую продажу.

Какой метод учета мне следует использовать для моей криптовалюты?

Хотя американские криптоинвесторы могут использовать FIFO, LIFO и HIFO, многие предпочитают использовать FIFO, потому что это наиболее консервативный вариант.

Программное обеспечение для налогообложения криптовалют например CryptoTrader.Tax может автоматически обрабатывать всю вашу налоговую отчетность за криптовалюту. Просто загрузите свою историю крипто-транзакций на платформу и создайте необходимые крипто-налоговые отчеты . одним нажатием кнопки. Платформа поддерживает несколько различных методов расчета стоимости, таких как FIFO, LIFO и HIFO.

Начните с бесплатного отчета о предварительном просмотре сегодня. Вам не нужно вводить данные кредитной карты, пока вы не на 100% уверены, что информация о транзакции верна!

* Этот пост предназначен только для информационных целей и не должен рассматриваться как налоговая, инвестиционная или юридическая консультация. Поговорите со своим налоговым экспертом, CPA или налоговым юристом о том, как следует относиться к налогообложению цифровых валют.